Несмотря на то, что обязанность платить налоги накладывается на всех без исключения, индивидуальные предприниматели имеют право выбора системы налогообложения, присоединяясь к той, что будет, по их мнению, наиболее выгодна для ведения бизнеса. Так, существует общий режим налогообложения для ИП и специальные режимы, перейти на которые можно либо сразу же после регистрации, либо после работы на общей системе.

ОСНО – что это такое?

Каждый режим налогообложения имеет свои преимущества и недостатки, но, исходя из основных характеристик предпринимательской деятельности, можно определить тот, который повлечет за собой наименьшие убытки по налогам.

Общая система налогообложения для ИП (ОСНО) – это тот режим, что устанавливается автоматически для каждого предпринимателя, если в течение отведенного после регистрации времени он не подаст заявление о переходе на какую-либо специальную систему (УСН, ЕНВД, ПСН).

Считается, что ОСНО – система для уже состоявшихся и успешных, постоянно действующих и окупаемых себя предприятий и ИП, так как она предполагает достаточно сложную и серьезную схему отчетности, а также длинный перечень налогов, подлежащих уплате.

Немногие ИП на общей системе налогообложения находятся с самого начала, но могут переходить на ОСНО, уже «встав на ноги». Так, данная система предусматривает, что предприниматель обязан отдельно перечислять в казну следующие налоги :

- НДФЛ (или подоходный налог),

- НДС (или налог на добавленную стоимость),

- налог на имущество ИП,

- страховые взносы в негосударственные фонды.

Сложность ОСНО для ИП заключается не только в большом количестве налогов, которые нужно платить по отдельности (в отличие от специальных режимов), но и в том, что по каждому из них необходимо вести отдельную отчетность (декларации по НДФЛ, НДС, журналы и т.п.). За всем этим очень сложно уследить индивидуальному предпринимателю самостоятельно, кроме того, как правило, требуется специальное образование, чтобы не делать ошибок и не выплачивать штрафы. Таким образом, ведя деятельность на ОСНО, приходится набирать штат бухгалтеров или обращаться в специальные службы за профессиональной помощью.

Что такое НДФЛ?

НДФЛ – это налог на доход, который ИП получает непосредственно от своей деятельности. Следует сразу же отметить, что разделяются доходы, которые получены из бизнеса, и которые были получены независимо от него, но тем же предпринимателем как просто гражданином. Соответственно, в расчет берутся только те доходы, которые ИП получает от предпринимательства. Объектом налогообложения становятся «доходы» минус «расходы», которые могут быть документально подтверждены и допускаются для вычета законодательством.

Итак, что именно входит в понятие доходов:

- все поступления от реализации товаров, продуктов, предоставления услуг или работ;

- номинальная стоимость имущества, которое было получено безвозмездно, например, после инвентаризации или получения излишек товаров.

Не облагаются данным налогом доходы, которые были получены предпринимателем отдельно от бизнеса:

- полученные доходы от продажи имущества, которое находилось в собственности данного предпринимателя более трех лет;

- все доходы, которые перешли к нему в порядке наследования;

- все доходы, которые получены предпринимателем в соответствии с договором дарения от члена семьи и близких родственников, что предусмотрено семейным законодательством.

На данный момент налоговая ставка НДФЛ составляет 13% от чистой прибыли индивидуального предпринимателя. Эта сумма должна быть переведена на счет налоговых органов не позднее середины июля каждого года, но на протяжении всего периода налоговая будет рассчитывать, и предъявлять ИП для уплаты так называемые авансовые платежи.

Общий режим налогообложения для субъектов МСП : Видео

Что такое НДС?

Следующий вид налога, который должен платить ИП, и который включает в себя общая система налогообложения, – НДС. Это косвенный налог, который уплачивается с реализации товаров, услуг или работ. Таким образом, НДС взимается с суммы уже проданного товара или предоставленных услуг, что должно отображаться в декларациях.

На сегодняшний день в большинстве случаев снимается 18% от налогооблагаемой базы каждый новый квартал, а деньги переводятся на счет налоговой службы. Но существуют и другие ставки:

- 0% ставка НДС может применяться, хоть и очень редко, так как она связана с реализацией товаров на экспорт, а также с экспортом в свободной таможенной зоне, международными перевозками и некоторыми другими операциями;

- 10% ставка НДС установлена для реализации деятельности, которая предусмотрена непосредственно постановлением Правительства. В данную категорию входит производство и реализация товаров для детей, периодики, книжной продукции, медицинских товаров и другого.

Большой плюс для ИП в том, что общее налогообложение позволяет существенно сократить размеры НДС благодаря суммам, что были потрачены на закупку товаров, оплату сопутствующих услуг, транспортировку, и т.п.

Иван Перминов

Существует множество сфер деятельности, где трудятся индивидуальные предприниматели (ИП). Многие заняты в сфере торговли, другие оказывают всевозможные бытовые услуги населению, третьи занимаются образовательной деятельностью. Кто-то работает в одиночку, кто-то нанимает сотрудников. Стать индивидуальным предпринимателем, в принципе, несложно, а как вы будете зарабатывать деньги, в сущности, не так важно. Куда важнее знать,как и какие налоги платить. Без этого даже самый успешный бизнес может захиреть, а в скором будущем погибнуть. В крайнем случае, соответствующие органы ему в этом помогут.

Одним из важнейших моментов для предпринимателей является правильный выбор системы налогообложения. Действующим законодательством о налогах и сборах предусмотрено несколько систем налогообложения для индивидуальных предпринимателей . Каждая из них имеет свои особенности. Индивидуальный предприниматель имеет право выбора системы налогообложения, учета и отчетности. Порядок применения всех систем налогообложения регулируется в Налоговом кодексе (НК).

Классика

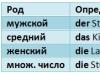

Общая (обычная, традиционная, классическая) система налогообложения — система налогообложения, при которой предприниматель платит все необходимые налоги, сборы, платежи, если он не освобожден от их уплаты. При общей системе налогообложения индивидуальный предприниматель, в зависимости от сферы деятельности, уплачивает следующие налоги и сборы:

1. Налог на добавленную стоимость (НДС);

2. Акцизы (спиртосодержащая продукция, табачные изделия, автомобили, горюче-смазочные материалы);

3. Налог на доходы физических лиц (НДФЛ));

4. Единый социальный налог (ЕСН) с 2010 года отменён. Вместо него уплачиваются страховые взносы в ПФР, ФСС, федеральный и территориальные ФОМСы;

5. Налог на добычу полезных ископаемых. Плательщиками признаются пользователи недр — организации (российские и иностранные) и индивидуальные предприниматели;

6. Водный налог (при осуществлении специального и (или) особого водопользования);

7. Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8. Государственная пошлина;

9. Таможенные пошлины;

10. Налог на игорный бизнес;

11. Транспортный налог;

12. Земельный налог;

13. Налог на имущество физических лиц;

14. Взносы на обязательное пенсионное страхование;

15. Страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Большинство из перечисленных налогов и взносов исчисляются и уплачиваются только в том случае, если человек занимается определенным видом деятельности и возникает налогооблагаемая база. Традиционно, индивидуальные предприниматели исчисляют и уплачивают НДС, НДФЛ, ЕСН и налог на имущество. Поэтому поговорим о них более подробно.

Налог на добавленную стоимость (НДС) составляет 18 %. Для некоторых продовольственных товаров и товаров для детей в настоящее время действует также пониженная ставка 10 %, а для экспортируемых товаров - ставка 0 %. Налог на доходы физических лиц (НДФЛ) составляет 13%. Но в некоторых случаях он может увеличиваться до 35% (например, выигрыши и призы на сумму более 4000 рублей);

Единый социальный налог (ЕСН) с 2010 года отменён. Вместо него уплачиваются страховые взносы в ПФР, ФСС, федеральный и территориальные ФОМСы. Ставка налога рассчитывается, исходя из зарплаты сотрудника, при этом действует регрессивная шкала: чем больше зарплата, тем меньше налог. Обычный размер ставки для наемного работника, имеющего годовой доход менее 280 тысяч рублей, составляет 26 %. Типичный пример распределения этих денег для такого работника выглядит так:

- Пенсионный фонд Российской Федерации — 20 %

- Фонд социального страхования Российской Федерации — 2,9 %

- Фонды обязательного медицинского страхования — 3,1 %

Все указанные проценты относятся к заработной плате до вычитания из нее подоходного налога;

Налог на имущество относится к региональным налогам. Это значит, что налоговая ставка устанавливается законами субъектов РФ, но не может превышать 2,2% (границы, установленной Налоговым Кодексом). Объектом налогообложения является имущество организации, которое числится на балансе предприятия как объекты основных средств. Налоговая база для организаций определяется, как среднегодовая стоимость имущества, признаваемого объектом налогообложения;

|

Наименование налога |

Сроки уплаты |

Нормативное обоснование |

|

|

Общая система налогообложения |

|||

|

Налог на прибыль |

Ежемесячные авансовые платежи - не позднее 28-го числа каждого месяца этого отчетного периода. |

п. 1 ст. 287 |

|

|

Налог на добавленную стоимость (НДС) |

не позднее 20-го числа месяца, следующего за истекшим налоговым периодом |

п. 1 ст. 174 НК РФ |

|

|

Ежемесячные авансовые платежи - не позднее 15-го числа следующего месяца |

п. 3 ст. 243 НК РФ |

||

|

Равными долями не позднее 25-го числа месяца, следующего за отчетным месяцем, и не позднее 15-го числа второго месяца, следующего за отчетным месяцем |

п. 3 ст. 204 НК РФ |

||

|

Удержание:

сумма налога непосредственно удерживается из доходов налогоплательщика при их фактической выплате |

ст. 226 НК РФ |

||

|

Индивидуальные предприниматели, нотариусы, адвокаты и другие лица, занимающиеся частной практикой - сумма налога перечисляется в бюджет не позднее 15 июля года, следующего за годом, в отношении которого эта декларация составлена |

п. 6 ст. 227 НК РФ |

||

|

общая сумма налога перечисляется в бюджет не позднее 15 июля года, следующего за истекшим налоговым периодом. |

п. 4 ст. 228 НК РФ |

||

По-простому

Упрощенная система налогообложения (УСН) — специальный налоговых режим, действующий в соответствии с законодательством РФ. Применение упрощенной системы налогообложения носит добровольный характер. Таким образом, индивидуальный предприниматель свободен в принятии решения о применении упрощенной системы налогообложения и выборе объекта налогообложения.

Для перехода на упрощённую схему налогообложения должны быть соблюдены ряд требований:

1. Средняя численность работников у индивидуального предпринимателя за налоговый период, не превышает 100 человек;

2. По итогам девяти месяцев года, в котором подаётся заявление о переходе на упрощённую систему налогообложения, доход от реализации, определяемый в соответствии со статьёй 248 НК РФ, не превысил 45 миллионов рублей (без учета налога на добавленную стоимость) в 2009 году, 60 миллионов рублей с 01.01.2010 по 31.12.2012 года.

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает уплату единого налога и освобождение от обязанности по уплате НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ), налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности), единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц).

Налоговый кодекс РФ устанавливает следующие налоговые ставки по Единому налогу на вменённый доход, взимаемому в связи с применением Упрощённой системы налогообложения (УСН):

1. 6 %, если объектом налогообложения являются доходы;

2. 15%, если объектом налогообложения являются доходы, уменьшенные на величину расходов. С 1 января 2009 года законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, сохраняется порядок:

- Ведения кассовых операций;

- Порядок представления статистической отчетности;

- Исполнения обязанностей налоговых агентов в соответствии с НК РФ;

- Уплаты взносов на обязательное пенсионное страхование в соответствии с законодательством РФ;

- Уплата страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

К достоинствам упрощенной системы можно отнести:

— Значительную экономию на налогах. Фирма платит только один налог (единый);

— Заполнение и сдачу в инспекцию только одной декларации по единому налогу;

— Право не вести бухучет (за исключением основных средств и нематериальных активов).

Недостатки упрощенной системы :

— Вероятность утраты права работать на «упрощенке». В этом случае фирма должна будет доплатить налог на прибыль и пени;

— Отсутствие обязанности платить НДС может привести к потере покупателей - плательщиков этого налога;

— Перечень затрат, которые учитывают при расчете единого налога, является закрытым. Поэтому «упрощенные» фирмы (при объекте налогообложения «доходы минус расходы») не смогут отразить многие затраты. Например, представительские расходы, потери от брака, издержки на услуги банка и пр.;

— У фирмы нет права открывать филиалы и представительства, торговать некоторыми видами товаров и заниматься отдельными видами деятельности (например, банковской или страховой).

Единый налог

Единый налог на вмененный доход (ЕНВД) — система налогообложения, в основе которой лежит уплата ЕНВД для определенных видов деятельности. Система налогообложения в виде ЕНВД предусматривает особый порядок определения элементов налогообложения (объекта, налоговой базы, налоговой ставки и др.), а также освобождение от уплаты некоторых налогов. Суть этой системы налогообложения заключается в том, что при исчислении и уплате ЕНВД налогоплательщики руководствуются не реальным размером своего дохода, а размером вмененного им дохода, который установлен НК РФ.

Если налогоплательщик применяет систему налогообложения в виде ЕНВД, то ему не надо платить следующие налоги:

1. НДФЛ — в отношении доходов от деятельности, облагаемой ЕНВД;

2. НДС — в отношении операций, осуществляемых в рамках деятельности, облагаемой ЕНВД (за исключением таможенных сборов);

3. Налог на имущество физических лиц — в отношении имущества, используемого в деятельности, облагаемой ЕНВД;

4. ЕСН — в отношении доходов, полученных от деятельности, облагаемой ЕНВД, и выплат, производимых физическим лицам в связи с ведением деятельности, облагаемой ЕНВД.

Все иные налоги уплачиваются в установленном порядке. Таким образом, уплата ЕНВД не освобождает от уплаты:

1. Земельного налога;

2. Транспортного налога;

3. Акцизов;

4. Государственной пошлины;

5. НДС при ввозе товаров на таможенную территорию РФ и др.

Кроме того, уплата ЕНВД не освобождает от исчисления и уплаты страховых взносов на обязательное пенсионное страхование, а также взносов на обязательное социальное страхование от несчастных случаев на производстве. Также налогоплательщики обязаны выполнять функции налогового агента, уплачивать НДФЛ за своих работников.

Однако ЕНВД применяется не на всей территории РФ. Это связано с тем, что принять решение о введении его в действие на соответствующей территории вправе только:

- Представительные органы муниципальных районов;

- Представительные органы городских округов;

- Законодательные (представительные) органы государственной власти городов федерального значения.

Мало того, индивидуальные предприниматели могут выбрать ЕНДВ, если одновременно соблюдаются несколько условий:

1. На территории осуществления ими предпринимательской деятельности в установленном порядке введен ЕНВД;

2. В местном нормативном правовом акте о ЕНВД в числе видов предпринимательской деятельности, облагаемых этим налогом, упомянут и вид деятельности, который осуществляет организация (предприниматель).

К плюсам использования ЕНВД можно отнести:

— Снижение нагрузки бухгалтера — вместо перечисленных выше налогов платите единый налог;

— Снижение налоговой нагрузки — уменьшение налогов.

Минусы ЕНВД :

— Ограниченный перечень видов деятельности;

— Величина налога не зависит ни от доходов, ни от убытков;

— Отказ крупных заказчиков, плательщиков НДС, от работы с организациями и ИП применяющими ЕНВД, из-за невозможности налогового вычета по НДС.

Налоговая база ЕНВД определяется так:

1. Налоговая база определяется, как произведение базовой доходности и величины физического показателя.

— Базовая доходность и физический показатель установлены НК РФ;

— Базовая доходность определяется в рублях на единицу физического показателя в месяц.

В качестве физического показателя применяются различные показаетли. Например: для оказания бытовых услуг налоговая база определяется как: 7500 рублей * количество сотрудников.

2. Налоговая база корректируется (умножается) на коэффициенты К1 и К2

В соответствии с нормами российского законодательства индивидуальные предприниматели могут осуществлять различные виды деятельности, при этом используя несколько систем налогообложения.

Во-первых, каждый индивидуальный предприниматель может применять традиционную (обычную) систему налогообложения своих доходов от предпринимательской деятельности.

Во-вторых, упрощенную систему налогообложения (далее - УСН).

В-третьих, систему налогообложения в виде единого налога на вмененный доход (далее - ЕНВД) для определенных видов деятельности.

Выбор систем налогообложения осуществляется самими предпринимателями, за исключением ЕНВД. Выбор системы гражданин может сделать как одновременно с регистрацией в качестве индивидуального предпринимателя, так и впоследствии.

Каждая из систем налогообложения имеет свои особенности, свои сроки уплаты, сроки и формы представления отчетности, которые будут рассмотрены в соответствующих частях исследования.

При общем режиме налогообложения предприниматели являются плательщиками налога на доходы физических лиц (НДФЛ), порядок исчисления и уплаты которого определен главой 23 НК РФ.

Общая система налогообложения представляет собой систему, при которой индивидуальный предприниматель платит все необходимые налоги, сборы, платежи, если он не освобожден от их уплаты. Индивидуальный предприниматель на общей системе налогообложения уплачивает следующие налоги и сборы:

Налог на доходы физических лиц (НДФЛ);

Налог на добавленную стоимость (НДС);

Государственные пошлины;

Налог на добычу полезных ископаемых;

Водный налог;

Сборы за пользование объектами животного мира и пользование объектами водных биологических ресурсов;

Транспортный налог;

Земельный налог;

Налог на имущество физических лиц.

Большинство из вышеперечисленных налогов уплачиваются в тех случаях, если индивидуальный предприниматель занимается определенным видом деятельности (розничная торговля) или имеет в собственности определенное имущество (земельный участок). В большинстве случаев индивидуальный предприниматель на общей системе налогообложения уплачивает НДФЛ, НДС.

Данная система налогообложения выбирается индивидуальным предпринимателем, в том случае если есть необходимость выделения в документах для покупателей суммы НДС 16 .

Особенностью ведения учета доходов и расходов индивидуальным предпринимателем, работающим по общеустановленной системе налогообложения, является применение кассового метода, то есть после фактического получения дохода и совершения расхода.

Правила ведения учета доходов и расходов и хозяйственных операций индивидуальными предпринимателями определены Порядком учета доходов и расходов и хозяйственных операций для индивидуальных, который разработан в соответствии с пунктом 2 статьи 54 НК РФ.

Однако, применяя общеустановленную систему налогообложения, индивидуальные предприниматели могут столкнуться с проблемой принятия некоторых видов затрат при исчислении налогооблагаемой базы. Например, если индивидуальный предприниматель осуществляет свою деятельность по месту проживания, такие расходы как оплата коммунальных платежей, установка телефона, оплата услуг связи и интернет, техническое обслуживание и ремонт автомобиля и т.п. не примутся налоговыми органами, так как будут считаться личными расходами индивидуального предпринимателя не связанными с его предпринимательской деятельностью.

Напомним, что согласно п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы, полученные налогоплательщиком в налоговом периоде как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Такими доходами будут доходы от предпринимательской деятельности, подлежащие налогообложению в соответствии со ст. 227 НК РФ, и все прочие доходы, которые индивидуальный предприниматель получал как физическое лицо вне этой деятельности. Перечень доходов от источников в РФ и от источников за пределами РФ установлен ст. 208 НК РФ. При этом с доходов от предпринимательской деятельности индивидуальный предприниматель НДФЛ уплачивает самостоятельно, а с доходов, полученных им в качестве физического лица, НДФЛ удерживает работодатель.

Налоговая база определяется отдельно по каждому виду доходов, по которым установлены различные налоговые ставки в соответствии со ст. 224 НК РФ.

НДФЛ уплачивается по ставке 13% с прибыли, то есть от доходов, уменьшенных на расходы. Порядок определения расходов принципиально такой же, как и у организаций, и установлен ст. 252 НК РФ.

При исчислении НДФЛ индивидуальные предприниматели вправе уменьшить свои доходы на профессиональные налоговые вычеты (п. 1 ст. 221, п. 1 ст. 227 НК РФ).

Уменьшить можно только доход, полученный от предпринимательской деятельности. По общему правилу расходы принимаются к вычету только в тех случаях, когда они могут быть подтверждены документально.

Однако в отношении индивидуальных предпринимателей ст. 221 НК РФ предусмотрено исключение из этого правила. Им разрешено учесть в составе профессионального вычета и неподтвержденные расходы, но в размере 20% общей суммы доходов, полученной от предпринимательской деятельности 17 .

Применение налогоплательщиком налоговых вычетов находит свое отражение в судебной практике арбитражных судов. С одной стороны, недобросовестные налогоплательщики необоснованно применяют налоговые вычеты, в связи с чем налоговые органы привлекают их к налоговой ответственности.

Так, в постановлении указано, суд правомерно привлек предпринимателя к налоговой ответственности, поскольку налоговый орган доказал направленность действий заявителя на получение необоснованной налоговой выгоды в виде применения налоговых вычетов по НДФЛ 18 .

Основанием для получения налоговой выгоды является представление в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах. При этом сведения, содержащиеся в этих документах, должны быть полными, достоверными достоверны и непротиворечивыми 19 .

Основанием привлечения индивидуального предпринимателя к налоговой ответственности также служит неправильное исчисление последним налоговой базы по НДФЛ, а именно включение в состав имущественных вычетов имущества, не используемого в предпринимательской деятельности. В этом случае индивидуальный предприниматель привлекается к налоговой ответственности по пункту 1 статьи 122 Налогового кодекса Российской Федерации в виде штрафа 20 .

Однако, далеко не всегда налоговым органам удается доказать необоснованность применения налогоплательщиком налоговой выгоды.

Суд, признавая недействительным решение налогового органа в части доначисления НДФЛ исходил из того, что налогоплательщик представил все необходимые документы, предусмотренные налоговым законодательством, в целях получения налоговых вычетов, налоговым органом не доказано факта непроявления налогоплательщиком должной осмотрительности и осторожности при выборе контрагента и представления им в налоговый орган документов, не соответствующих требованиям действующего законодательства 21 .

Некоторые вопросы в практической деятельности возникают у индивидуальных предпринимателей по поводу налогообложения кредитов и займов. Рассмотрим две ситуации:

1) индивидуальный предприниматель – займодавец. В соответствии с п. 12 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде средств или иного имущества, которые переданы по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от оформления заимствований).

При возврате кредита имущество или денежные средства не будут включаться в доходы (так как это не соответствует принципам определения доходов, изложенным в ст. 41 НК РФ, - доходом признается экономическая выгода в денежной или натуральной форме). Доход заимодавца составят только проценты, полученные за пользование кредитом.

2) индивидуальный предприниматель – заемщик. Средства или иное имущество, полученные индивидуальным предпринимателем по договору займа, не будут его доходом. В свою очередь, средства или иное имущество, которые направлены в погашение таких заимствований, не учитываются в составе расходов при определении налоговой базы (п. 12 ст. 270 НК РФ). Таким образом, индивидуальный предприниматель при исчислении налоговой базы в соответствии с п. 2 ст. 210 НК РФ будет иметь право на получение профессиональных налоговых вычетов в виде процентов по долговым обязательствам 22 .

Предприниматели в течение текущего года уплачивают авансовые платежи по налогу согласно п. 8 ст. 227 НК РФ. Авансовые платежи исчисляются не налогоплательщиками, а налоговым органом, в котором налогоплательщик состоит на налоговом учете, и рассчитываются на весь текущий налоговый период.

Авансовые платежи исчисляются на основании:

либо сведений (указанных налогоплательщиками в налоговой декларации) о сумме предполагаемого дохода;

либо суммы фактического дохода, полученного этими лицами (только от предпринимательской деятельности) в предшествующем налоговом периоде.

Исчисление налога индивидуальными предпринимателями производится в следующем порядке.

В случае появления в течение года у предпринимателя доходов он обязан представить в налоговый орган налоговую декларацию с указанием суммы предполагаемого дохода от своей деятельности в текущем налоговом периоде.

Декларация представляется в пятидневный срок по истечении месяца со дня появления таких доходов.

Сумма предполагаемого дохода определяется налогоплательщиком самостоятельно. На практике определение предполагаемого дохода вызывает у вновь зарегистрированного налогоплательщика вопрос: как не ошибиться при определении годового дохода, так как деятельность только начинается? На основании предполагаемого дохода и заявленного предпринимателем налогового вычета инспектор определяет сумму авансовых платежей, которые, в свою очередь, корректируются платежами по фактической декларации, поданной по истечении налогового периода.

В случае увеличения суммы платежа производится доплата, а при уменьшении сумма засчитывается в счет погашения платежей будущего периода либо возвращается налогоплательщику по его заявлению 23 .

Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений (п. 9 ст. 227):

за январь - июнь - не позднее 15 июля текущего года в размере 1/2 годовой суммы авансовых платежей;

за июль - сентябрь - не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей;

за октябрь - декабрь - не позднее 15 января следующего года в размере 1/4 годовой суммы авансовых платежей.

В соответствии со ст. 229 НК РФ по истечении налогового периода налоговая декларация представляется индивидуальными предпринимателями в территориальные органы ФНС России.

Согласно п. 5 ст. 227 НК РФ налоговая декларация представляется в налоговый орган по месту жительства налогоплательщика не позднее 30 апреля года, следующего за истекшим налоговым периодом. При этом декларация по налогу на доходы физических лиц представляется указанными налогоплательщиками независимо от результатов предпринимательской деятельности, а именно: получены доходы или имеет место превышение расходов над доходами, то есть налоговая база принимается равной нулю.

В случае прекращения предпринимательской деятельности до конца налогового периода индивидуальные предприниматели обязаны в пятидневный срок со дня прекращения предпринимательской деятельности представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

Налог уплачивается по месту налогового учета налогоплательщика не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 4 ст. 228 НК РФ). Налоговым периодом признается календарный год (ст. 216 НК РФ).

Следует заметить, что если индивидуальный предприниматель является еще и работодателем, то на него возлагается в отношении НДФЛ функции налогового агента.

Помимо налога на доходы индивидуальные предприниматели, применяющие общий режим налогообложения, платят также налог на добавленную стоимость.

Правовое регулирование порядка исчисления и уплаты НДС определен главой 21 НК РФ.

В соответствии с п. 1 ст. 146 НК РФ объектами налогообложения по НДС признаются:

Реализация товаров (работ, услуг) на российской территории, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Причем объект налогообложения по НДС возникает даже в том случае, если имеет место безвозмездная реализация товаров (работ, услуг);

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

Выполнение строительно-монтажных работ для собственного потребления;

Ввоз товаров на таможенную территорию РФ.

Следует помнить, что в целях исчисления НДС передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг).

При этом наличие у индивидуального предпринимателя объекта налогообложения по НДС зависит от территории реализации товаров (работ, услуг). Так, место реализации товаров определяется на основании ст. 147 НК РФ. Когда речь идет о работах или услугах, необходимо руководствоваться ст. 148 НК РФ.

Если местом реализации признается российская территория, то индивидуальный предприниматель обязан исчислить налог и заплатить его в бюджет. Для этого ему необходимо определить налоговую базу. Как следует из п. 2 ст. 153 НК РФ, при определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной форме, включая оплату ценными бумагами.

Порядок определения налоговой базы по различным операциям установлен ст. 154-162 НК РФ.

Размеры действующих ставок по НДС определены ст. 164 НК РФ. Налогообложение по ставке 10% производится на продовольственные товары, товары для детей, периодические печатные издания и медицинские товары, перечисленные в статье 164 Налогового кодекса Российской Федерации. Налоговой ставкой 0% облагается реализация: товаров, вывезенных в таможенном режиме экспорта; работ, непосредственно связанных с производством и реализацией товаров; услуг по перевозке пассажиров, если пункт назначения или отправления находится за пределами РФ; товаров в области космической деятельности и т.д. Исчисление налога по ставке 18% производится в случаях, не облагаемых по ставке 0% и 10%.

Плательщик НДС (индивидуальный предприниматель) вправе получить освобождение от исполнения обязанностей налогоплательщика. Освобождение от обязанности уплаты НДС - это право не исчислять НДС по операциям в течение 12 месяцев и не предоставлять налоговые декларации по НДС. Индивидуальные предприниматели имеют право на освобождение от НДС, если за три предшествующих календарных месяца сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила в совокупности 2 млн. руб.

Кроме того, налогоплательщик НДС имеет право на применение налоговых вычетов - сумма налога, которую налогоплательщику предъявил к оплате поставщик товара (работ, услуг) и на которую уменьшается начисленная к уплате сумма налога. Предприниматель вправе принять к вычету НДС, если товар был приобретен для операций, облагаемых НДС, оприходован и имеется надлежаще оформленная счет-фактура. По итогам того налогового периода, в котором товары были приняты на учет и получен счет-фактура от поставщика, налогоплательщик вправе принять к вычету сумму налога, если эти товары планируется использовать для операций, облагаемых НДС.

Счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном настоящей главой 21 Кодекса. Правильное оформление данного учетного документа имеет большое значение для целей применения налогоплательщиком установленных налоговых вычетов. В свою очередь неправильное толкование норм права, относящихся к счет-фактуре, налоговыми органами приводит к ущемлению прав налогоплательщиков. В данной ситуации для защиты нарушенного права индивидуальный предприниматель может обратиться в суд 24 .

Сумма налога, которая подлежит уплате в бюджет, представляет собой разницу между общей суммой НДС, исчисленной по итогам налогового периода, и суммой налоговых вычетов. Для этого необходимо следующее:

1) исчислить общую сумму налога по всем произведенным операциям, момент определения налоговой базы по которым приходится на соответствующий налоговый период;

2) определить общую сумму налоговых вычетов, которые могут быть применены по итогам данного налогового периода;

3) найти разности между исчисленной суммой налога и суммой налоговых вычетов. Это будет сумма НДС, подлежащая уплате в бюджет.

Налоговую декларацию по исчисленным суммам налога на добавленную стоимость налогоплательщики обязаны предоставлять ежеквартально, не позднее 20-го числа месяца, следующего за месяцем окончания квартала.

Налог уплачивается по итогам налогового периода не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. При ввозе товара на таможенную территорию Российской Федерации сумма налога, подлежащая уплате в бюджет, уплачивается в соответствии с таможенным законодательством - не позднее 15-го числа со дня предъявления товара в таможенный орган в месте их пребывания или со дня завершения внутреннего таможенного транзита, если декларирование производится в месте их пребывания.

Соответственно по НДС в инспекцию нужно сдавать декларации, даже если сумма налога равна нулю.

Необходимо обратить внимание на то, что при подаче уточненной налоговой декларации, в которой налог заявлен к доплате, налогоплательщик не подлежит привлечению к ответственности, если в предыдущем налоговом периоде у налогоплательщика имеется переплата определенного налога, которая перекрывает или равна сумме того же налога, заниженной в последующем периоде и подлежащей уплате в тот же бюджет 25 .

Случаи, когда индивидуальный предприниматель признается налоговым агентом по НДС, перечислены в ст. 161 НК РФ.

Кроме так называемых «основных» налогов, индивидуальный предприниматель может уплачивать следующие виды налогов:

1. Транспортный налог.

Индивидуальный предприниматель признается плательщиком транспортного налога, если он использует в своей деятельности транспортные средства, которые на него зарегистрированы и являются объектом налогообложения по транспортному налогу в соответствии со ст. 358 НК РФ. При этом транспортный налог согласно п. 1 ст. 362 НК РФ исчисляется отдельно по каждому автотранспортному средству, признающемуся объектом налогообложения, в соответствующем налоговом периоде как произведение соответствующей налоговой базы и налоговой ставки.

2. Земельный налог.

Индивидуальный предприниматель является плательщиком земельного налога, если он обладает земельным участком на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, расположенным в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог (ст. 388, п. 1 ст. 389 НК РФ).

3. Налог на имущество физических лиц.

Плательщиком налога на имущество физических лиц признается индивидуальный предприниматель, если у него находится в собственности имущество, являющееся объектом обложения данным налогом в соответствии со ст. 2 Закона РФ от 09.12.91 г. N 2003-1 "О налоге на имущество физических лиц" и это имущество используется индивидуальным предпринимателем в предпринимательской деятельности.

4. Акцизы.

Индивидуальный предприниматель является плательщиком акцизов, если он совершил операции, признающиеся объектом налогообложения в соответствии со ст. 182 НК РФ.

5. Государственная пошлина.

Индивидуальный предприниматель является плательщиком государственной пошлины в случае, если он обращается за совершением юридически значимых действий, предусмотренных главой 25.3. НК РФ «Государственная пошлина», либо выступает ответчиком в судах общей юрисдикции, арбитражных судах или по делам, рассматриваемым мировыми судьями, и если при этом решение суда принято не в его пользу и истец освобожден от уплаты государственной пошлины.

6. Налог на добычу полезных ископаемых.

Плательщиками указанного налога являются индивидуальные предприниматели, признаваемые пользователями недр в соответствии с законодательством Российской Федерации. Порядок уплаты налога на добычу полезных ископаемых регулируется главой 26 НК РФ.

7. Водный налог.

В соответствии со ст. 333.8 НК РФ индивидуальный предприниматель является плательщиком водного налога в случае, если он осуществляет специальное и (или) особое водопользование в соответствии с законодательством Российской Федерации.

Что касается налога на игорный бизнес, то в соответствии со ст. 365 НК РФ плательщиками данного налога являются индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Однако данное положение НК РФ входит в противоречие с ФЗ от 29.12.2006 N 244-ФЗ (ред. от 03.11.2010) "О государственном регулировании деятельности по организации и проведению азартных игр и о внесении изменений в некоторые законодательные акты Российской Федерации", в ст. 6 которого указано, что организаторами азартных игр могут выступать исключительно юридические лица, зарегистрированные в установленном порядке на территории Российской Федерации.

Поскольку данный нормативно-правовой акт является специальным по отношению к НК РФ, можно сделать вывод, что индивидуальные предприниматели не являются плательщиками налога на игорный бизнес, т.к. просто не могут быть организаторами азартных игр. В этой связи в НК РФ должны быть внесены изменения, устраняющие данное противоречие.

Упрощенная система налогообложения (УСН) индивидуальным предпринимателем применяется наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах. Ее применение регулируется главой 26.2 «Упрощенная система налогообложения» НК РФ.

Согласно п. 3 ст. 346.11 НК РФ применение индивидуальным предпринимателем УСН предусматривает его освобождение от обязанности по уплате:

НДФЛ - в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пп. 2, 4 и 5 ст. 224 НК РФ;

Налога на имущество физических лиц - в отношении имущества, используемого для предпринимательской деятельности;

НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ.

Иные налоги уплачиваются индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах. Кроме того, для них сохраняется действующий порядок представления статистической отчетности и ведения кассовых операций 26 .

Переход к УСН или возврат к иным режимам налогообложения осуществляется индивидуальным предпринимателем добровольно 27 .

Перейти на упрощенную систему можно только с 1 января нового года. Для этого в период с 1 октября по 30 ноября предшествующего года нужно подать в налоговую инспекцию заявление по установленной форме 28 .

Вновь зарегистрированные индивидуальные предприниматели могут подать заявление о переводе на упрощенную систему в пятидневный срок с даты постановки на учет в налоговой инспекции. В этом случае применять упрощенную систему можно с момента регистрации.

Если индивидуальный предприниматель платил ЕНВД и до конца года перестал работать по "вмененному" режиму (например, занялся деятельностью, которая не переведена на ЕНВД), то он может перейти на "упрощенку" с начала того месяца, в котором это произошло. Для этого в налоговую инспекцию также нужно подать заявление.

Налоговая инспекция рассмотрит заявление и вышлет уведомление о том, может предприниматель применять "упрощенку" или нет.

Добровольный порядок перехода на упрощенную систему ограничен рядом обязательных условий, при несоблюдении которых предприниматели не вправе применять УСН, и не признаются плательщиками единого налога.

Не могут применять УСН индивидуальные предприниматели, поименованные в подпунктах 8,9,13, 15, пункта 3 статьи 346.12, а именно:

1) индивидуальные предприниматели, занимающиеся игорным бизнесом.

2) индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых.

3) индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей.

4) индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек.

Однако на практике указанное положение способствует ограничению конкурентоспособности индивидуальных предпринимателей перед крупными предприятиями, в связи с чем, по мнению автора, целесообразно было бы увеличить указанное ограничение хотя бы в два раза.

5) до истечения одного года после того, как утрачено право на применение УСН налогоплательщики, перешедшие с УСН на общий режим налогообложения

6) являющиеся участниками соглашений о разделе продукции.

Объектом налогообложения при УСН признаются доходы или доходы, уменьшенные на величину расходов (ст. 346.14 НК РФ). Выбор объекта налогообложения осуществляется самим индивидуальным предпринимателем, за исключением случая, когда индивидуальный предприниматель является участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом. Индивидуальный предприниматель, являющийся участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

В случае если объектом налогообложения являются доходы индивидуального предпринимателя, налоговой базой признается денежное выражение доходов этого индивидуального предпринимателя. При этом налоговая ставка устанавливается в размере 6% (ст. 346.20 НК РФ).

Объект налогообложения по доходам удобен для индивидуальных предпринимателей, оказывающих услуги.

На практике у налогоплательщиков возникает вопрос, можно ли по одному виду деятельности применять объект налогообложения, скажем, "доходы", а по другому - "доходы, уменьшенные на величину расходов". Нет, законодательство дает право выбора только одного объекта налогообложения. Применение индивидуальным предпринимателем сразу нескольких объектов налогообложения не предусмотрено 29 . В то же время, на наш взгляд, отмена указанного ограничения может способствовать развитию предпринимательской деятельности, повышению роста налоговых поступлений в бюджет за счет сокращения числа налогоплательщиков, желающих уклониться от уплаты налогов.

В случае если объектом налогообложения являются доходы индивидуального предпринимателя, налоговой базой признается денежное выражение доходов этого индивидуального предпринимателя. При этом налоговая ставка устанавливается в размере 6% 30 .

Сначала рассмотрим плюсы данного налогового режима:

1) вместо ряда налогов общей системы налогообложения "упрощенец" уплачивает единый налог

2) ставка единого налога довольно низкая - 6%.

3) упрощенная форма ведения налогового учета. Налогоплательщик ведет учет полученных доходов в Книге учета доходов и расходов. Расходы, поскольку они не влияют на размер уплачиваемого налога, учитывать не нужно. Соответственно, нет необходимости собирать и хранить документы, подтверждающие расходы.

налоговые органы крайне редко проверяют налогоплательщиков, применяющих шестипроцентную "упрощенку". Если вовремя платить все налоги и взносы, а также вовремя сдавать отчетность, общение с налоговой инспекцией будет сведено к минимуму.

Пожалуй, единственным существенным минусом работы на "упрощенке" можно считать то, что покупатели (заказчики) иногда отказываются сотрудничать с продавцами-"упрощенцами" в связи с тем, что "упрощенец" не является плательщиком НДС и, как следствие, покупатель (заказчик), являющийся плательщиком НДС, не имеет возможности получить налоговый вычет по НДС по приобретенным товарам (работам, услугам).

Нередко партнеры пытаются решить эту проблему следующим образом. "Упрощенец", несмотря на то, что он не является плательщиком НДС, выставляет покупателю (заказчику) счет-фактуру с выделенной суммой НДС.

Однако проблемы данная схема не решает.

Во-первых, Минфин России и налоговые органы настаивают на том, что счет-фактура с выделенной суммой НДС, выставленный продавцом, применяющим УСН, покупателю (заказчику) права на вычет НДС не дает.

Поэтому покупатель (заказчик), воспользовавшийся вычетом на основании такого счета-фактуры, рискует "потерять" этот вычет после первой же налоговой проверки. И тогда отстоять этот вычет можно будет только обратившись с иском в арбитражный суд.

Следует отметить, что шансы на выигрыш такого спора в суде очень велики. Арбитражные суды не видят препятствий для вычета НДС на основании счета-фактуры, полученного от "упрощенца" 31 .

Так суд указал, что «при выставлении лицом, применяющим упрощенную систему налогообложения, счетов-фактур с указанием подлежащих уплате сумм НДС обязанность по уплате полученного НДС лежит на поставщике в силу п. 5 ст. 173 НК РФ. При этом покупатель вправе поставить уплаченную сумму налога к вычету» 32 .

Во-вторых, выставление счета-фактуры с выделенной суммой НДС создает проблемы и самому "упрощенцу".

Дело в том, что, выставив счет-фактуру с выделенной сумой НДС, "упрощенец" обязан перечислить поступившую ему от покупателя (заказчика) сумму НДС в бюджет. Кроме того, налоговые органы настаивают на том, что в этом случае он должен представить в налоговую инспекцию налоговую декларацию по НДС, указав в ней сумму НДС, подлежащую уплате в бюджет (общую сумму НДС по всем счетам-фактурам, выставленным покупателям в данном квартале).

Если "упрощенец" выставит покупателю счет-фактуру с НДС, но эту сумму НДС в бюджет не уплатит (оставит ее себе), налоговый орган, обнаружив это нарушение, взыщет с "упрощенца" НДС, начислит пени и штрафы как за несвоевременную уплату налога, так и за непредставление налоговой декларации по НДС.

При этом арбитражные суды приходят к выводу, что такие действия налоговых органов противоречат НК РФ. Поскольку "упрощенец" не является плательщиком НДС, налоговый орган имеет право лишь взыскать с него сумму НДС, которую он получил от своих покупателей. При этом пени и штрафы, как за несвоевременную уплату налога, так и за непредставление декларации по НДС, с "упрощенца" взыскивать нельзя. Однако, несмотря на арбитражную практику, спора с налоговыми органами в данной ситуации все равно не избежать.

Для устранения возникающих проблемных вопросов логичным видится решение данной проблемы путем внесения изменений в действующее законодательство, которые бы закрепляли право налогоплательщика выставлять покупателю счет-фактуру с НДС.

Еще одним минусом применения УСН является то, что индивидуальный предприниматель не вправе воспользоваться социальными налоговыми вычетами. Эта льгота установлена только для налогоплательщиков НДФЛ, уплачивающих налог по ставке 13%.

Так, индивидуальный предприниматель, применяющий упрощенную систему налогообложения и уплачивающий единый налог с дохода по ставке 6%, обратился в Конституционный Суд РФ. По мнению заявителя, положения п. 3 ст. 210 и подп. 3 п. 1 ст. 219 НК РФ лишают индивидуального предпринимателя права воспользоваться социальными налоговыми вычетами и тем самым противоречат Конституции РФ.

Конституционный Суд указал, что возможность применения налогового вычета соотносится не с категорией полученного дохода, а с категорией налогоплательщика - получателя дохода: правом на данный вычет могут воспользоваться только налогоплательщики - физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации и уплачивающие налог на доходы физических лиц по ставке 13% (п. 1 ст. 207, п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Таким образом, воспользоваться социальным налоговым вычетом могут лица, применяющие общую систему налогообложения 33 .

Если объектом налогообложения являются доходы индивидуального предпринимателя, уменьшенные на величину расходов, то налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов. А налоговая ставка устанавливается в размере 15%.

Надо отметить, что законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15% в зависимости от категорий налогоплательщиков.

При переходе налогоплательщика с объекта налогообложения в виде доходов на объект налогообложения в виде доходов, уменьшенных на величину расходов, расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов, при исчислении налоговой базы не учитываются.

Индивидуальные предприниматели должны уплачивать авансовые платежи по единому налогу по итогам каждого отчетного периода (I квартал, полугодие и 9 месяцев). Их нужно перечислять не позднее 25-го числа месяца, следующего за отчетным кварталом.

Авансовые платежи рассчитывают нарастающим итогом с начала года. В конце года нужно рассчитать общую сумму единого налога, подлежащую уплате в бюджет.

Предпринимателям налог нужно заплатить не позднее 30 апреля следующего года. В эти же сроки нужно сдать налоговую декларацию.

Налоговый учет при упрощенной системе ведется с помощью Книги учета доходов и расходов, форма которой утверждается Минфином России 34 .

Бухгалтерский учет "упрощенцы" могут не вести. Однако они должны рассчитывать остаточную стоимость основных средств и нематериальных активов по правилам бухгалтерского учета, а также заполнять кассовую книгу.

Применение индивидуальным предпринимателем УСН не освобождает его от исполнения обязанностей налогового агента.

Система налогообложения в виде ЕНВД для отдельных видов деятельности устанавливается НК РФ и является специальным налоговым режимом, который вводится в действие нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения Москвы и Санкт-Петербурга и применяется наряду с общей системой налогообложения и иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Применение ЕНВД регулируется главой 26.3 НК РФ и предусматривает замену уплаты некоторых налогов.

Уплата индивидуальным предпринимателем ЕНВД предусматривает его освобождение от уплаты:

НДФЛ - в отношении доходов, полученных от предпринимательской деятельности, облагаемой ЕНВД. Применение системы ЕНВД не освобождает индивидуального предпринимателя от обязанностей налогового агента в отношении уплаты НДФЛ в соответствии со ст. 226 НК РФ;

Налога на имущество физических лиц - в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой ЕНВД;

НДС - в отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой ЕНВД, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ.

Однако он обязан уплачивать в соответствующем порядке иные предусмотренные законодательством РФ налоги и сборы: транспортный налог, земельный налог, акцизы, государственную пошлину, установленные сборы.

Кроме того, необходимо отметить, что даже перейдя на специальный режим, основанный на уплате ЕНВД, предприниматели не будут освобождены от исполнения обязанностей налоговых агентов, в соответствии со статьей 161 главы 21 "Налог на добавленную стоимость", статьей 226 главы 23 "Налог на доходы физических лиц", статье 310 главы 25 "Налог на прибыль организаций" НК РФ. Являясь налоговым агентом в отношении этих налогов, налогоплательщики, уплачивающие ЕНВД, исполняют возложенные на них НК РФ обязательства на общих основаниях 35 .

Согласно ст. 346.29 НК РФ объектом налогообложения для применения ЕНВД признается вмененный доход индивидуального предпринимателя.

Вмененный доход - потенциально возможный доход налогоплательщика единого налога, рассчитываемый с учетом совокупности факторов, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины единого налога по установленной ставке. Базовая доходность - условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

Налоговой базой для исчисления суммы ЕНВД признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

При расчете налоговой базы по ЕНВД базовая доходность корректируется (умножается) на коэффициенты К1 и К2:

К1 и К2 - законодательно установленные корректирующие коэффициенты.

Коэффициент К1 - это дефлятор, который учитывает изменение потребительских цен на товары (работы, услуги). Его каждый год устанавливает Минэкономразвития России. На 2010 год он установлен в размере 1,372 36 .

Остановимся подробнее на коэффициенте К2. Данный коэффициент предусматривает, что значения базовой доходности, закрепленные в НК РФ, являются усредненными общероссийскими значениями, а условия осуществления деятельности в разных субъектах Российской Федерации, как и в разных муниципальных образованиях, могут сильно отличаться от усредненных значений.

При установлении коэффициента К2 должна учитываться совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, фактический период осуществления деятельности, величина доходов, особенность места ведения предпринимательской деятельности и иные особенности.

Значения корректирующего коэффициента базовой доходности К2 определяются для всех категорий налогоплательщиков на период не менее чем календарный год и могут быть установлены в пределах от 0,005 до 1 включительно (п. 7 ст. 346.29 НК РФ).

В случае если налогоплательщики считают, что размер налоговой нагрузки при осуществлении вида деятельности, в отношении которого в муниципальном образовании введен ЕНВД, является чрезмерно высоким и (или) не соответствующим размеру получаемых налогоплательщиком доходов, то они вправе обратиться в представительные органы муниципальных образований с предложениями о внесении поправок в нормативные правовые акты муниципальных образований, предусматривающих снижение налоговой нагрузки, путем корректировки коэффициента базовой доходности К2.

Перечень видов предпринимательской деятельности, для которых вводится единый налог, устанавливают региональные власти (в пределах перечня, приведенного в п. 2 ст. 346.26 НК РФ).

Переход на уплату ЕНВД является обязательным. Конечно, при условии, что предприниматель осуществляет виды деятельности, подлежащие переводу на уплату ЕНВД. Если такие виды деятельности только прописаны в учредительных документах, но фактически не ведутся, то и уплачивать ЕНВД по ним не нужно 37 .

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с общим режимом налогообложения, и исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в связи с соответствующим режимом налогообложения.

Отчетным периодом по ЕНВД нужно признается квартал. Единый налог на вмененный доход, исчисленный по результатам налогового периода должен быть уплачен не позднее 25-го числа первого месяца следующего налогового периода.

Таким образом, если начало первого налогового периода у такого налогоплательщика совпадает с началом календарного года, то в последующем уплата сумм ЕНВД должна осуществляться в следующие сроки: 1) до 25 апреля; 2) до 25 июля; 3) до 25 октября и 4) до 25 января, и т.д.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

Применение индивидуальными предпринимателями ЕНВД имеет ограничения. Так, на уплату единого налога не переводятся:

1) индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

2) индивидуальные предприниматели, перешедшие в соответствии с главой 26.2 настоящего Кодекса на упрощенную систему налогообложения на основе патента по видам предпринимательской деятельности, которые переведены на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

5) индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, указанные в подпунктах 13 и 14 пункта 2 статьи 346.26, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

Налогоплательщик теряет право применения ЕНВД, если он перестанет соответствовать тем требованиям, которые установлены для применения данной системы налогообложения подпунктами 1 и 2 пункта 2.2 статьи 346.26 НК РФ. В этом случае индивидуальный предприниматель считается перешедшим на общий режим налогообложения с начала налогового периода, в котором допущено несоответствие указанным требованиям. При этом суммы налогов, подлежащих уплате при использовании общего режима налогообложения, исчисляются и уплачиваются в порядке, предусмотренном законодательством Российской Федерации о налогах и сборах для вновь зарегистрированных индивидуальных предпринимателей.

Если налогоплательщик, утративший право на применение системы налогообложения, осуществляет виды предпринимательской деятельности, переведенные на уплату единого налога, без нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 НК РФ, то он обязан перейти на систему налогообложения, установленную настоящей главой, с начала следующего налогового периода по единому налогу, то есть с начала квартала, следующего за кварталом, в котором налогоплательщиком устранены несоответствия установленным требованиям.

Кроме того, ЕНВД не применяется в отношении всех указанных в пункте 2 статьи 346.26 НК РФ видов предпринимательской деятельности в случае осуществления их в рамках договора простого товарищества (договора о совместной деятельности) 38 .

На практике у налогоплательщиков возникает вопрос: нужно ли платить ЕНВД, если индивидуальный предприниматель ведет какой-то бизнес на территории другого региона и там он облагается единым налогом? Да, нужно. Ему необходимо зарегистрироваться в налоговой инспекции данного региона и уплачивать единый налог. Срок постановки на учет - пять дней с начала осуществления указанной деятельности. Если индивидуальный предприниматель нарушит срок постановки на учет, налоговая инспекция его оштрафует.

Размер штрафа - 10% от доходов, которые индивидуальный предприниматель получил за это время, но не менее 20 000 рублей.

Если индивидуальный предприниматель вел деятельность без постановки на учет более 90 календарных дней, то штраф составит 20% от доходов, которые он получил за время такой работы, но не менее 40 000 рублей 39 .

Индивидуальные предприниматели могут допускать ошибки при осуществлении деятельности, подпадающей под ЕНВД. Так предприниматель оказывал услуги по передаче во временное пользование торговых помещений, находящихся в торговом центре, не имеющем торговых залов, данная деятельность подпадала под систему налогообложения в виде единого налога на вмененный доход. Однако ошибочно применял в отношении указанной деятельности упрощенную систему налогообложения, в связи с чем был привлечен к налоговой ответственности 40 .

Кроме того, налоговыми органами также могут допускаться ошибки при исчислении налога.

Правильное определение площади стоянки имеет важное значение при исчислении налоговой базы по ЕНВД. Так суд частично удовлетворил иск о признании незаконным решения налогового органа, поскольку правомерно определил площадь стоянки, используемую в качестве физического показателя для исчисления ЕНВД, на основании данных правоустанавливающих и инвентаризационных документов и пересчитал сумму налога, пени и налоговые санкции, подлежащие уплате предпринимателем. В данном постановлении суд указал, что при расчете ЕНВД необходимо руководствоваться не только понятием определяющим, что такое платная автостоянка, но и определить объект налогообложения в соответствии со статьей 346.29 НК РФ применяя физический показатель, характеризующий определенный вид деятельности (в данном случае площадь стоянки) 41 .

На наш взгляд применение системы налогообложения в виде ЕНВД является сложным и часто не выгодным. Более того, поскольку нормы гл. 26.3 НК РФ не предусматривают выбор налогоплательщика в отношении перевода на ЕНВД, его неприменение вследствие неудовлетворительных экономических показателей конкретного налогоплательщика может быть более эффективным. Поэтому было бы целесообразно внести в НК РФ соответствующие изменения, предполагающие возможность выбора налогоплательщика между специальным и общим режимом налогообложения.

Общая система налогообложения предполагает исчисление и уплату физическим лицом с доходов от своей предпринимательской деятельности ряда налогов. Прежде всего, при общем режиме налогообложения предприниматели являются плательщиками налога на доходы физических лиц (далее НДФЛ). Правила расчета и уплаты НДФЛ изложены в главе 23 Налогового кодекса Российской Федерации (далее НК РФ) «Налог на доходы физических лиц».

Кроме того, предприниматели обязаны уплачивать налог на добавленную стоимость (НДС), акцизы (если осуществляют определенные операции с подакцизными товарами), единый социальный налог (ЕСН) и взносы на обязательное пенсионное страхование с сумм, выплачиваемых наемным работникам, а также ЕСН со своих доходов. Если предприниматель является работодателем, то он перечисляет страховые взносы и в Фонд социального страхования Российской Федерации.

Порядок исчисления и уплаты ЕСН предпринимателями различен в зависимости от того, по какому из оснований они исчисляют налог.

ü со своих доходов от предпринимательской деятельности;

ü с выплат, производимых в пользу наемных работников.

Особенностью налогообложения предпринимателей является то, что в законодательстве индивидуальные предприниматели, с одной стороны, рассматриваются в качестве самостоятельных плательщиков НДФЛ, ЕСН и взносов на обязательное пенсионное страхование, а с другой - в качестве налоговых агентов, то есть лиц, на которых возложены обязанности по исчислению, удержанию и перечислению в бюджет указанных налогов у физических лиц.

Индивидуальные предприниматели, выступающие в качестве налоговых агентов, ежемесячно определяют сумму налога, удерживают ее из доходов физических лиц и перечисляют в бюджет. В настоящей книге мы остановимся на вопросах, касающихся порядка расчета и уплаты НДФЛ и ЕСН предпринимателями в качестве самостоятельных налогоплательщиков.

В соответствии со статьей 207 НК РФ налогоплательщиками налога на доходы физических лиц (далее налогоплательщиками) являются физические лица:

· налоговые резиденты Российской Федерации, в отношении доходов, полученных из российских и зарубежных источников;

· лица, не являющиеся налоговыми резидентами Российской Федерации, в отношении доходов, полученных из источников в Российской Федерации.

Согласно статье 11 НК РФ налоговые резиденты Российской Федерации – физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году.

По законодательству Российской Федерации в целях налогообложения понятие «резидентства» связано не с гражданством или постоянным местом жительства, а с продолжительностью фактического нахождения на территории России в календарном году. Таким образом, граждане России могут не являться налоговыми резидентами, если находились на территории Российской Федерации менее 183 дней в году, а иностранные граждане могут оказаться налоговыми резидентами, если провели на территории Российской Федерации более 183 дней. Однако, для определения налогового статуса физического лица, также необходимо учитывать нормы международных договоров об избежании двойного налогообложения.

Вопрос относительно того, какими документами подтверждается фактическое нахождение в течение 183 дней в году, НК РФ непосредственно не урегулирован. Согласно статье 6.1 НК РФ течение срока фактического нахождения на территории Российской Федерации начинается на следующий день после календарной даты, являющейся днем прибытия на территорию Российской Федерации. Календарная дата дня отъезда за пределы Российской Федерации включается в количество дней фактического нахождения на территории Российской Федерации. Указанные даты устанавливаются по отметкам пропускного контроля в документе, удостоверяющем личность гражданина. Если соответствующие отметки отсутствуют, в качестве доказательства нахождения на территории Российской Федерации могут приниматься любые документы, удостоверяющие фактическое количество дней пребывания в Российской Федерации, например, авиабилеты, железнодорожные билеты и так далее. Главное, чтобы указанные документы подтверждали фактическое количество дней пребывания в Российской Федерации в календарном году.

В Письме Минфина Российской Федерации от 3 мая 2005 года №03-05-01-04/120 указано, что для определения статуса налогового резидента Российской Федерации не имеют значения ни гражданство физического лица, ни причины, по которым он находится на территории Российской Федерации.

Определение налогового статуса физического лица должно производиться в каждом налоговом периоде.

Уточнение налогового статуса налогоплательщика производится:

· на дату фактического завершения пребывания иностранного гражданина или лица без гражданства на территории России в текущем календарном году;

· на дату, следующую после истечения 183 дней пребывания в Российской Федерации российского или иностранного гражданина либо лица без гражданства;

· на дату отъезда гражданина Российской Федерации на постоянное местожительство за пределы Российской Федерации в текущем календарном году.

Под временно пребывающим в Российской Федерации иностранным гражданином понимается лицо, прибывшее в Российскую Федерацию на основании визы или в порядке, не требующем получения визы, и не имеющее вида на жительство или разрешения на временное проживание. Основной документ, определяющий статус временно пребывающего в Российской Федерации иностранца, - миграционная карта, которая содержит сведения об иностранном гражданине, въезжающем в Российскую Федерацию, а также служит для контроля за временным пребыванием иностранного гражданина в Российской Федерации. Постоянно живущим в России иностранцем считается тот человек, у которого есть вид на жительство. Временно пребывающим на территории России считается иностранец, у которого нет вида на жительство или разрешения на временное проживание.

Порядок подтверждения постоянного местопребывания утвержден Приказом ФНС Российской Федерации от 8 сентября 2005 года №САЭ-3-26/439 «Об утверждении порядка подтверждения постоянного местопребывания (резидентства) в Российской Федерации» (далее Порядок подтверждения). В соответствии с указанным Порядком подтверждение резидентства в Российской Федерации физических лиц, юридических лиц и международных организаций, имеющих такой статус по законодательству Российской Федерации, для целей применения соглашений об избежании двойного налогообложения Российской Федерации с иностранными государствами осуществляется Федеральной налоговой службой Российской Федерации, уполномоченной Министерством финансов Российской Федерации.

Подтверждение статуса налогового резидента Российской Федерации осуществляется по принципу «одного окна» только Управлением международного сотрудничества и обмена информацией ФНС России (пункт 3.2 Порядка подтверждения).

Перечень документов, необходимых для получения подтверждения о статусе налогового резидента Российской Федерации , установлен пунктом 4.3 Порядка подтверждения, в частности, для российских и иностранных физических лиц:

а) заявление в произвольной форме с указанием:

Календарного года, за который необходимо подтверждение статуса налогового резидента Российской Федерации;

Наименования иностранного государства, в налоговый орган которого представляется подтверждение;

Фамилии, имени, отчества заявителя и его адреса;

Перечня прилагаемых документов и контактного телефона;

б) копии документов, обосновывающих получение доходов в иностранном государстве. К таким документам относятся:

Договор (контракт);

Решение общего собрания акционеров о выплате дивидендов;

Приглашение и др.

в) копии всех страниц общегражданских российского и заграничного паспортов.

г) таблица расчета времени пребывания на территории Российской Федерации в произвольной форме;

д) дополнительно для иностранных физических лиц копия документа о регистрации по месту пребывания в Российской Федерации.

е) дополнительно для индивидуальных предпринимателей копия Свидетельства о постановке на учет в налоговом органе физического лица, заверенная нотариально (не ранее чем за 3 месяца от даты обращения с заявлением о выдаче подтверждения), и копия Свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей (ОГРНИП).

Подтверждение статуса налогового резидента Российской Федерации может оформляться:

В форме справки;

Путем заверения соответствующей формы, установленной законодательством иностранного государства.

Согласно Правилам регистрации и снятия граждан Российской Федерации с регистрационного учета по месту пребывания и по месту жительства в пределах Российской Федерации, утвержденным Постановлением Правительства Российской Федерации от 17 июля 1995 года №713 «Об утверждении Правил регистрации и снятия граждан Российской Федерации с регистрационного учета по месту пребывания и по месту жительства в пределах Российской Федерации и перечня должностных лиц, ответственных за регистрацию» российские граждане обязаны зарегистрироваться по месту пребывания в органах регистрационного учета.

Режим налогообложения в Российской Федерации доходов физического лица – будь то гражданин России, гражданин иностранного государства или лицо без гражданства – зависит только лишь от налогового статуса этого лица, а именно: является ли такое лицо налоговым резидентом Российской Федерации или нет, и не обусловлен гражданской или национальной принадлежностью физического лица. Тем самым соблюдаются основные начала законодательства о налогах и сборах, установленные статьей 3 НК РФ, в соответствии с которым налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев.

Разделение налогоплательщиков на резидентов и нерезидентов является общепринятой мировой практикой для установления разных режимов налогообложения их доходов.

Признание конкретного предпринимателя налоговым резидентом Российской Федерации или налоговым нерезидентом Российской Федерации непосредственно определяет режим налогообложения его доходов на территории Российской Федерации.

Объектом налогообложения для физических лиц, являющихся налоговыми резидентами Российской Федерации, согласно статье 209 НК РФ признаются доходы, полученные от источников в Российской Федерации и (или) от источников за пределами Российской Федерации. Для нерезидентов Российской Федерации объектом налогообложения является доход, полученный от источников в Российской Федерации (статья 209 НК РФ).

Как видим, для нерезидентов действующим налоговым законодательством предусмотрена ограниченная ответственность: они должны платить налоги только в отношении доходов, полученных из источников в Российской Федерации.

Глава 23 НК РФ «Налог на доходы физических лиц» предусматривает налогообложение физических лиц, занимающихся предпринимательской деятельностью, следующим образом.

Физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность, исчисляют и уплачивают налог по правилам статьи 227 НК РФ в отношении сумм доходов, полученных ими от осуществления такой деятельности.

Предприниматели согласно пункту 2 статьи 227 НК РФ должны самостоятельно определить сумму доходов, облагаемых по различным ставкам.

Статьей 210 НК РФ предусмотрено, что при определении налоговой базы по НДФЛ, учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

То есть при исчислении налогооблагаемого дохода предпринимателя учитываются все доходы, полученные им в налоговом периоде. Такими доходами для него будут являться доходы от предпринимательской деятельности, подлежащие налогообложению в соответствии со статьей 227 НК РФ, и все прочие доходы, которые предприниматель получал вне рамок предпринимательской деятельности. Перечень доходов от источников в Российской Федерации и от источников за пределами Российской Федерации установлен в статье 208 НК РФ.

При этом НДФЛ с доходов от предпринимательской деятельности предприниматель уплачивает самостоятельно, а с доходов, полученных им в качестве физического лица, НДФЛ удерживает работодатель.

Индивидуальные предприниматели, которые являются плательщиками НДФЛ, применяют Порядок учета доходов и расходов и хозяйственных операций, утвержденный Приказом Минфина Российской Федерации и МНС Российской Федерации от 13 августа 2002 года №86н/БГ-3-04/430 «Об утверждении порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей».

Согласно пункту 4 указанного Порядка учета индивидуальные предприниматели должны вести учет доходов и расходов и хозяйственных операций в Книге учета доходов и расходов и хозяйственных операций (далее - Книга учета). Примерная форма Книги учета приведена в Приложении к Порядку учета. Книга учета является основным учетным документом, в котором отражаются сведения об имуществе налогоплательщика, используемом при осуществлении предпринимательской деятельности, а также финансовые результаты деятельности индивидуального предпринимателя за налоговый период. Книга учета открывается налогоплательщиком на один календарный год в начале каждого налогового периода. По окончании отчетного налогового периода в новую Книгу учета переносятся данные об остатках по каждому виду товарно-материальных ценностей и амортизируемому имуществу по состоянию на 1 января очередного налогового периода. Вновь зарегистрированные индивидуальные предприниматели открывают Книгу учета с момента регистрации по 31 декабря текущего года.

Налоговую базу по НДФЛ предприниматели исчисляют на основе данных Книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя.

Предприниматели в течение текущего года уплачивают авансовые платежи по налогу. В пункте 8 статьи 227 НК РФ определен порядок исчисления авансовых платежей по налогу на доходы физических лиц. Авансовые платежи исчисляются не налогоплательщиками, а налоговым органом, в котором налогоплательщик состоит на налоговом учете, и рассчитываются на весь текущий налоговый период.

Авансовые платежи исчисляются на основании: